Mercati Finanziari e Borse … a che punto siamo? Nei giorni scorsi molti dei miei contatti e dei vecchi corsisti del mio “Think Rich & Be Rich” mi hanno fatto i complimenti per il mio ultimo post, quello del 20 Febbraio scorso, nel quale (ancora una volta) ho previsto alcuni accadimenti con largo anticipo.

Anche se non bado molto a queste cose, in condizioni normali farebbe comunque piacere, ma non posso non considerare che questo intreccio ad alto rischio tra la propria salute e il proprio denaro, con il panico da coronavirus in corso, non ha eguali nella nostra storia…

Siamo di fronte ad una pandemia, che inciderà sull’economia con mercati finanziari e borse che stanno cercando di scontarne gli effetti anticipatamente.

Tutto questo è apparso chiaro quando il New York Stock Exchange (NYSE) all’inizio di questa settimana ha “fermato le macchine” per qualche minuto. Giovedì, il NYSE ha vissuto la sua seconda pausa di 15 minuti in quattro giorni… allorché la Federal Reserve ha annunciato quello che è essenzialmente un nuovo ” quantitative easing”.

Come detto nel precedente post, è agli USA che bisogna guardare, perché sarà la loro capacità di affrontare o meno la diffusione del virus che decreterà gli effetti di quanto sta accadendo.

La FED e le altre Banche centrali su questo potranno fare ben poco… e questa è un’altra anomalia rispetto al passato…

Detto ciò, meglio che tutti si preoccupino, anzitutto, per la propria salute e quella dei propri cari (oltre che quella degli altri…) in particolare per le persone di età superiore ai 70 anni con patologie preesistenti.

Lo so, lo so, sono qui per parlare di mercati finanziari e Borse e di cosa dobbiamo fare ed analizzare… soprattutto in questo momento, però è anche mio dovere espandere ove possibile alcune riflessioni…

Tornando a noi, mai prima d’ora gli indici principali erano scesi del 20% dai precedenti massimi storici così rapidamente, come visto in questi giorni.

Questo mi ha fatto tornare alla mente il concetto di “Age of Acceleration” (epoca delle accelerazioni), suggerito dall’editorialista del New York Times (vincitore del premio Pulitzer) Thomas Friedman nel suo libro “Grazie per essere arrivato tardi” del 2016.

Nel libro, Friedman ha descritto adeguatamente il ritmo rapido e super connesso del nostro mondo moderno e cosa questo stava comportando per le aziende, per i Paesi e per le persone che si sono adattate o meno alle tendenze in essere. Il titolo, racconta l’autore, nasceva da un incontro avvenuto con grande ritardo ma di quanto questo non gli fosse dispiaciuto perché gli aveva dato il tempo di pensare.

Ecco, in questo momento, è fondamentale pensare.

Mercati Finanziari e Borse: Pensare il più chiaramente possibile …

Quando si analizza al quadro generale, pensare che un virus di questa portata sconvolga ogni tipo di attività economica, che abbatta settori come quello dei viaggi/turismo e del petrolio, sembra quasi del tutto razionale.

In effetti, sarebbe strano veder crescere mercati finanziari e Borse durante una fase di così grande incertezza, ma è il ritmo rapido della caduta che è difficile da accettare per molti.

Matt Levine di Bloomberg, in un momento di particolare “catastrofismo” ha scritto proprio giovedì: Tra vent’anni quando leggerai la pagina di Wikipedia su quanto accaduto nel 2020, sarà tipo “tutti hanno avuto un virus e quindi i mercati si sono schiantati. Le società hanno smesso di fare soldi a causa del fatto che tutti restavano a casa, non potendo quindi pagare i loro debiti, il che non è stato un male solo per loro ma anche per le banche che glieli avevano prestati. Il problema è che si arrivava da un periodo in cui le operazioni di prestito, erano aumentate enormemente vista la crescita del decennio precedente.”

Ecco, nel suo ambito e a livello più elementare, è un po’ ciò che sta accadendo.

Poi, è certamente più ragionevole pensare che le cose torneranno alla “normalità”. Non sappiamo esattamente quando, ma se guardiamo a quanto sta accadendo in Cina, potrebbero anche bastare pochi mesi.

Nella sua conferenza stampa di giovedì, anche il presidente della Banca centrale europea Christine Lagarde ha esposto i fatti con estrema (e devo dire inusuale) chiarezza: “La diffusione del COVID-19 è stata un grande shock per le prospettive di crescita dell’economia globale e dell’economia dell’area euro e questo non può che incidere sulla volatilità dei mercati. Anche se parliamo di un fenomeno temporaneo per sua natura, è già chiaro che avrà un impatto significativo sull’economica. In particolare, rallenterà la produzione a causa dell’interruzione delle catene di approvvigionamento e ridurrà la domanda interna ed estera, soprattutto a causa dell’impatto negativo delle necessarie misure di contenimento. Inoltre, la maggiore incertezza incide negativamente sui piani di investimento e sui finanziamenti.”

La Lagarde è apparsa come una voce della ragione in mezzo a un mare di emotività ma, come sappiamo, la maggior parte delle persone non è razionale, soprattutto quando servirebbe esserlo…

Come ho accennato, con una mossa rapida, la Fed è intervenuta e ha annunciato un nuovo round di stimoli. Intorno a mezzogiorno di giovedì, ha dichiarato che avrebbe iniettato più di 1,5 trilioni di dollari di liquidità “temporanea” nel sistema economico statunitense, nel tentativo di impedire il congelamento dei mercati del credito.

Vedremo se questo ripagherà nel lungo termine ma, nel breve termine, non lo ha fatto. Il Dow Jones, in calo di circa il 9% al momento dell’annuncio della Fed, quel giorno è sceso del 10%.

Il suo più grande sell off in un giorno dal “Black Monday” del 1987. Ieri comunque, la Fed ha acquistato quasi 40 miliardi di dollari in titoli del Tesoro USA.

Tutto questo sta dimostrando al resto del mondo quanto il nostro “sistema” sia ancora instabile, nonostante la grande crisi del 2008, e quanto questo metta in forte rischio di chiusura molte aziende.

Del resto, ho iniziato questo post parlando di idee chiare… e la cosa più stimolante che posso quindi proporti e quella di confrontarci con tutte le emozioni associate ai dati storici di mercati finanziari e Borse…

Vedi, nell’era dell’accelerazione, gli investitori hanno ancor più opportunità di soccombere all’emozione e premere il pulsante panico, tanto quanto di farsi cogliere da un falso senso di calma. Un titolo qui… una notizia sul web lì… una conferenza stampa così… vendi… compra… media… resta… scappa… e questo accade adesso ogni giorno, per tutto il giorno.

Borse Mercati: Cosa pensano in questo momento gli investitori?

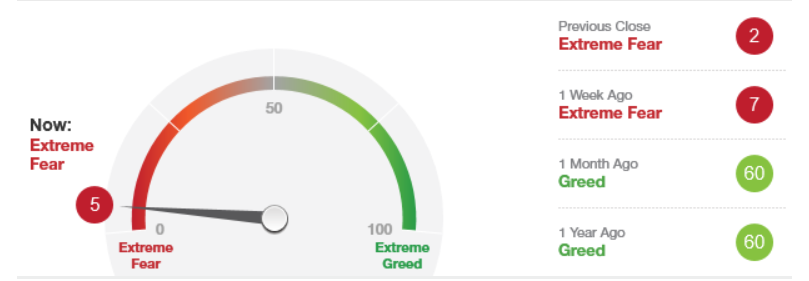

Direi che il seguente indicatore lo chiarisce in modo adeguato…

Questi sono momenti in cui, di massima, tutti comprendono i rischi a breve termine, ma sono anche coinvolti emotivamente sul lungo termine e, prendere decisioni, diventa difficile.

Giovedì, abbiamo assistito ad un sell-off spettacolare, sulla base dei prezzi di apertura, l’indice S&P 500 risultava aver perso il 22% in tre settimane.

Durante l’intero periodo del crollo del mercato tra Ottobre 2007 a Marzo 2009, solo tre periodi sarebbero comparabili…

L’indice S&P 500 è diminuito del 27% dal 30 Settembre al 27 Ottobre 2008. È sceso del 25% dal 4 novembre al 20 Novembre 2008. Ed è sceso del 21% dal 9 Febbraio al 6 Marzo 2009.

Su cosa bisogna riflettere?

Chi investe nel modo sbagliato, vede diminuire il proprio portafoglio ogni giorno, cancellando i guadagni degli ultimi mesi o degli ultimi anni. È molto doloroso…

Chi invece investe nel modo corretto, non è preoccupato perché sa che dopo quei tre drammatici sell off del 2008-2009, l’S&P 500 si è rialzato ogni volta…

Intendi nel lungo termine? No, anche nel breve termine.

Infatti, dopo quel primo calo (-27%), l’S&P 500 è aumentato del 18,5% in sei giorni di Borsa. Dopo il successivo calo (-25%), l’S&P 500 è aumentato del 19% in una settimana e ha continuato a salire a un guadagno del 24,2% in sei settimane.

Dopo il calo finale (-21%), il mercato orso si è concluso. L’S&P 500 è balzato al 23,1% in tredici giorni di negoziazione, al 39,9% in tre mesi e al 79,9% in tredici mesi.

Al momento, nessuno può sapere se e quanto sarà profondo il declino (storno pesante di breve termine o crollo dei mercati).

Quindi è tutto casuale?

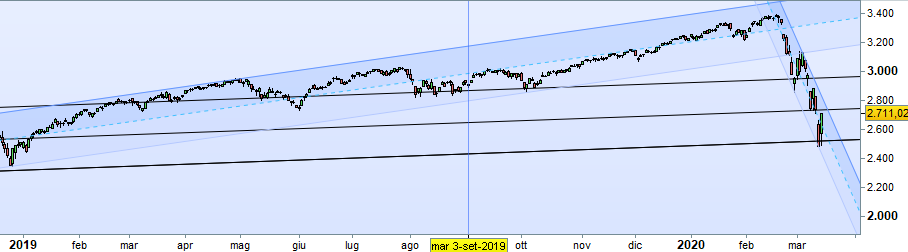

Non esattamente. Sui mercati anche le discese non avvengono in modo casuale… come potrai notare, anche se non hai esperienza, in questi grafici…

Mercati Finanziari e Borse: Riesci a comprendere quanto siamo proprio di fronte al momento topico?

Quindi tutto come in passato? Tutto come in un film già visto?

Non esattamente …

Bisogna seguire con molta attenzione il mercato obbligazionario, perché la corsa del mercato azionario cui abbiamo assistito sino a qualche settimana fa, ha creato il potenziale per far scoppiare una bolla. I tassi di interesse sono vicini allo zero ovunque, le banche iniziano a bloccare i prestiti, il credito si sta congelando.

Tornando all’emotività, vi è un effetto sociale di cui tener conto… scuole chiuse, paesi bloccati, negozi chiusi, carceri in rivolta… la vita è cambiata. L’economia rallenta velocemente e la possibile ripresa, anche se ci sarà in tempi brevi, sarà comunque lenta. Un paradosso nell’era dell’accelerazione, non trovi?

Quello che sta accadendo è l’imponderabile. Quel fenomeno, simile al cigno nero, per cui ho predicato in tutti i modi negli ultimi anni di preoccuparsi anzitutto di “assicurare” e rendere inattaccabile la propria “casa finanziaria” prima di pensare agli investimenti.

Chi lo ha fatto, oltre a non doversi preoccupare del calo o del crollo dei mercati, ha anche dell’oro tra i propri asset ed ha una riserva di liquidità che gli farà cogliere tutte le opportunità che, quando gli altri “scappano”, si presentano sui mercati.

Lo spiego meglio…

- Ha creato un fondo specifico per gestire qualsiasi emergenza / imprevisto;

- Ha tutelato per tempo la propria salute;

- Possiede l’unico Asset che vede crescere il proprio valore da mesi;

- Continua a far crescere il valore del proprio investimento sui mercati finanziari mentre gli altri stanno perdendo soldi;

- Ha redditi automatici che non lo portano a dipendere solo dal proprio fatturato/stipendio;

- Ha una disponibilità di liquidità per guadagnare cogliendo tutte le opportunità che si presentano durante e dopo periodi di grande difficoltà.

E’ più chiaro adesso?

Ti sto dicendo che potresti rimanere tranquillo e guadagnare anche in momenti come questi? Sì, è esattamente così.

Come sempre, su mercati finanziari e Borse, è la conoscenza che fa la differenza…

Fabrizio “Jacque$ Jump” Diluca

Vista la maggior disponibilità di tempo, ti invito a leggere:

Vista la maggior disponibilità di tempo, ti invito a leggere:

“Inizia il tuo Viaggio verso la Libertà Finanziaria“

Scaricalo adesso, cliccando qui >>

Libertà Finanziaria Blog per raggiungere la Liberta Finanziaria

Libertà Finanziaria Blog per raggiungere la Liberta Finanziaria

Ottimo articolo, come sempre. Mi domando quante persone hanno letto i tuoi articoli ma soprattutto quante persone li hanno messi in pratica. Investire su azioni solide del Sp500 e approfittare di tutti i cali/crolli. Personalmente investo con un asset allocation 50% ETF Dividend Aristocrats e 50% Etc Oro.

I backtest sono molto interessanti. Spero che lo siano anche i risultati futuri. Grazie e complimenti per i consigli dei tuoi articoli. Un saluto da un bergamasco che vive in campagna e sta soffrendo come tutti i bergamaschi per la sorte delle persone contagiate dal Covid19. Dalle nostre parti si dice “mola mia” che significa “non arrenderti” e noi non ci arrenderemo ma ne usciremo più forti. Come i mercati finanziari.

Buona giornata.

Grazie a te Lorenzo :-) Mai mollare!

Un abbraccio

JJ

A maggior ragione con il senno di poi, questo è stato uno splendido post. Sempre complimenti JJ :-)

Grazie Amerigo! :-)