Contrariamente a quanto sta accadendo sui Mercati Finanziari, ci sono tanti motivi per essere poco ottimisti in questo momento riguardo all’andamento delle Borse. Non posso citarli tutti in un post, anche perché in parte ne ho già parlato in “Borse e Mercati Finanziari: Sarà Crash come nel 2008?” che ti invito a leggere.

Detto ciò, ci sono decine di indicatori che lampeggiano “rosso”. Il mercato lancia davvero segnali di attenzione in questo momento ma ci sono anche “mani pesanti in azione”…

Le condizioni non sono molto diverse da quelle che anticipai (fui tra i pochi a farlo…) a Novembre 2015, avvisando della futura discesa delle Borse di inizio 2016, e quindi i mercati finanziari potrebbero perdere nuovamente quanto guadagnato nel corso delle ultime settimane.

Di conseguenza, è necessario essere prudenti ma visto che scrivo non per fare previsioni sui mercati finanziari ma per insegnarti come fartele autonomamente… ti fornisco 5 elementi per le tue valutazioni.

Il primo è che l’S&P 500, che è sempre il mio indice di riferimento, ha già tracciato una figura pressoché identica a quella dello scorso Ottobre. Ti ricordo che da quel momento l’indice scese del 18% in tre mesi.

Come puoi notare dal grafico, il rimbalzo dai minimi di Febbraio 2016 ha le stesse caratteristiche di quanto accadde nel mini rally di ottobre 2015.

Entrambi i movimenti sono partiti da livelli di elevato ipervenduto, a seguito di una rapida discesa del mercato e in questo momento vi sono identiche situazioni di ipercomprato.

Certo, ora però l’uscita dal triangolo non sembra affatto “debole” ed è quindi probabile che l’indice vada anzitutto a cercare di testare i massimi precedenti.

Detto ciò, non serve quindi allacciare subito le cinture… ma serve comunque fare molta attenzione…

Il secondo elemento da valutare è l’indice di volatilità (VIX index). L’indice di volatilità, di cui ho già parlato in vari post, misura il livello di paura del mercato. Quando il VIX è alto la tendenza è al ribasso, mentre quanto il VIX è basso il sentiment è rialzista.

Nel momento in cui il Vix ha toccato il suo massimo nel recente periodo, in concomitanza con il minimo dell’S&P500, fu il presidente della FED Janet Yellen a parlare producendo ottimismo e gli investitori, rispondendo come cani al suono dell’apriscatole della pappa, non hanno potuto trattenere il loro entusiasmo. Hanno comprato di tutto. Azioni, Obbligazioni, Oro, persino le materie prime legate all’agricoltura.

Di conseguenza, il VIX è sceso al suo livello più basso di quest’anno. Il VIX è sceso del 50% dal punto in cui si trovava ai primi di febbraio.

Questo è quello che mi allerta, perché il VIX è ciclico ed è importante saper riconoscere quando un ciclo sta finendo e un altro sta iniziando.

Guarda questo grafico di un anno del VIX tracciato insieme alle sue bande di Bollinger:

Le bande di Bollinger ci mostrano il trading range più probabile per un titolo o di un indice. In sostanza, quando il VIX “tocca nettamente” il suo livello superiore o inferiore è quasi sempre un segnale che è pronto ad invertire il suo trend. Segui sempre attentamente quello che accade al VIX…

Il terzo elemento è che più indicatori tecnici hanno raggiunto livelli di ipercomprato particolarmente elevati.

Ad esempio, la percentuale di titoli dell’S&P 500 che si trova sopra la propria media mobile a 50 giorni (DMA 50) è oltre il 90%. Il livello più alto da sei anni a questa parte. Considera che già l’80% è considerato un livello di estremo ipercomprato. Inoltre, il livello attuale è comunque superiore al livello raggiunto ai primi di novembre, cioè quando i mercati finanziari iniziarono a scendere.

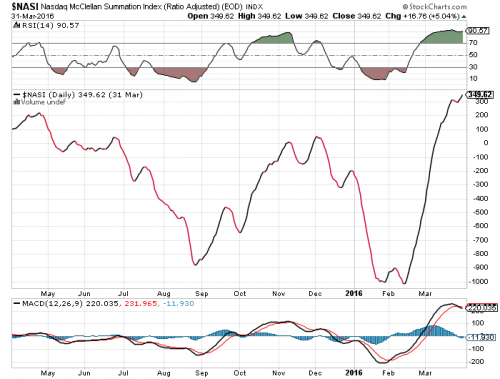

A ulteriore conferma, possiamo notare che i McClellan Summation Index sia del NYSE

che del Nasdaq

indicatori che misurano sempre le condizioni di ipercomprato e ipervenduto… sono in territorio di “massima allerta”.

Come puoi notare, infatti, entrambi gli indici sono ben al di sopra dei livelli di ipercomprato che avevano raggiunto lo scorso novembre. Sono ancora più in alto di quanto lo fossero quando il mercato ha raggiunto il suo picco lo scorso Maggio 2015.

Il quarto elemento è lo stesso attraverso il quale segnalai a tutti i lettori di questo blog che l’azionario sarebbe sceso lo scorso novembre 2015 (ripeto… fui uno dei pochi a farlo…). Sto parlando dell’andamento delle obbligazioni ad alto rendimento (o “obbligazioni spazzatura”).

Come ho già spiegato in passato, il mercato azionario tende a seguire quanto accade a questi bond. Il principio è di massima abbastanza semplice…

Viceversa, quando gli investitori cercano di proteggere il capitale, vendono anzitutto i titoli spazzatura per poi passare alla vendita delle azioni.

Quanto tempo intercorre tra la vendita dei bond spazzatura e la vendita delle azioni? Solitamente, il range è tra i 3 e i 18 giorni. Quindi devi sempre seguire bene cosa accade a questi bond…

Personalmente, monitoro sempre il grafico dell’iShares iBoxx High Yield Corporate Bond Fund (HYG):

Come puoi notare anche tu, dal suo minimo di metà Febbraio al suo massimo del 18 Marzo, l’HYG ha guadagnato il 10%. Un dato folle se ci pensi per un Fondo obbligazionario in meno di sei settimane…

A questo comunque ha corrisposto una crescita del 13% dell’S&P 500 nello stesso periodo.

Se guardi il grafico, noterai che è in atto un tentativo di bucare la media mobile a 9 giorni che sino ad ora si è dimostrata un efficace supporto. Questo è solo un potenziale segno ribassista di breve termine che però può destare preoccupazione in funzione di quanto tempo potrebbe metterci a raggiungere la linea della media mobile a 50 giorni (linea rossa). Linea che, se oltrepassata, può costituire un vero segnale ribassista per i mercati finanziari.

Segui sempre questo fondo da vicino… anche se al momento è più probabile un rientro sopra la media ed un ulteriore apprezzamento.

Infine, ecco il quinto elemento. I più grandi esperti del settore minerario concordano sul fatto che il prezzo dell’oro ha toccato i suoi minimi a fine 2015. E’ una confidenza che mi ha fatto uno dei miei Mentori di oltre oceano che ha avuto la fortuna di partecipare ad un meeting con una ventina di “leggende” del settore minerario. Mi diede questa informazione, in epoca non sospetta, ai primi del 2016.

Beh, quanto accaduto nelle settimane successive, mi ha fatto pensare che le “leggende” hanno le idee molto chiare…

Naturalmente, come per qualsiasi altro bene, cercare di prevedere il prezzo dell’oro non è certo semplice (anche se ti invito a leggere cosa pensavo sul crollo dell’oro nel 2013…)

Tuttavia, ci sono molte ragioni per ritenere che il prezzo del metallo prezioso possa continuare a salire. I dati noti ci dicono che le banche centrali stanno comprando più oro di quello che stanno vendendo.

La Cina, per esempio, ha acquistato più di 3 milioni di once d’oro nella seconda metà dello scorso anno … questo è più del 6% della produzione mondiale. Quest’attività toglie quindi milioni di once dal mercato.

Nel frattempo, sappiamo anche che le aziende stanno drasticamente riducendo i budget per la ricerca di nuove vene aurifere. L’analisi effettuata dalla società SNL Financial ci dice che il budget per l’esplorazione è sceso di quasi il 60% tra il 2012 ed il 2015 (tra cui un calo del 19% nel solo 2015). Vitaly Nesis, l’amministratore delegato della russa Polymetal, avverte che la disponibilità di oro potrebbe calare del 20% nei prossimi tre anni.

Naturalmente, meno oro disponibile a fronte di domanda in crescita significherebbe crescita dei prezzi. Brent Cook, è rialzista sui prezzi d’oro per le stesse ragioni: “Non ci sono abbastanza depositi per soddisfare le esigenze di tutti i settori” ha dichiarato.

Va bene ma tutto questo cosa centra con i mercati finanziari?

Nulla in effetti, ma penso siano comunque notizie utili. Quello che centra è che all’inizio di questa settimana, sempre la Yellen ha dichiarato che la Fed dovrebbe procedere con cautela sul rialzo dei tassi di interesse, il che suggerisce che c’è ancora preoccupazione per la crescita economica.

Un’economia debole e la mancanza di ulteriori armi a disposizione, può creare ogni sorta di rischio finanziario. Rischi per il sistema bancario, rischi per l’economia. Il tipo di rischi “sistemici” che fanno normalmente salire la richiesta e il prezzo dell’oro… e scendere i mercati finanziari.

Potrei andare avanti ma ti ho già mostrato molto di quello che utilizzo normalmente per le mie valutazioni (altro puoi trovare cliccando qui) ed in questo momento per me il mercato presenta molte insidie.

Per me, questo è uno di quei momenti utili a prepararmi a speculare al ribasso se si presentano le giuste condizioni per farlo ma, come sempre detto, tu come chiunque altro devi far crescere la tua intelligenza finanziaria per poter valutare con la tua testa e decidere cosa fare.

Solo in questo senso quindi, devi valutare questo post, come ad un aiuto per migliorare la tua intelligenza finanziaria. Non voglio, non mi interessa e non fornisco consigli sugli investimenti altrui. Sono stato chiaro?

Warren Buffett mi illumino anni fa con questa frase: “Non serve saper predire la pioggia, ciò che conta è saper costruire l’arca”

Jacque$ Jump

Importante! Leggere con molta attenzione: Disclaimer >>>

Libertà Finanziaria Blog per raggiungere la Liberta Finanziaria

Libertà Finanziaria Blog per raggiungere la Liberta Finanziaria

che dirti JJ… uno splendido post. Chiaro e, come sempre nel tuo caso, altamente comprensibile per chiunque. Seguendoti si impara… tanto… e quando apprendi e applichi i risultati cambiano. Una volta ancora, un sincero Grazie

sei l’unico caso di persona che non fa previsioni ma che ci prende sempre.

un SUPER abbraccio JJ :-)

Ricambio l’abbraccio Eloisa :-)